本文

法人事業税

○法人の事業税とは

法人が事業を行う際に受ける公共サービスに対する応益負担として納める税金です。

納める人

県内に事務所又は事業所を設けて事業を行っている法人

法人課税信託の引受けを行う個人及び法人でない社団又は財団で代表者又は管理人の定めがあり、かつ、収益事業を行うもの又は法人課税信託の引受けを行うものは、法人とみなされます。

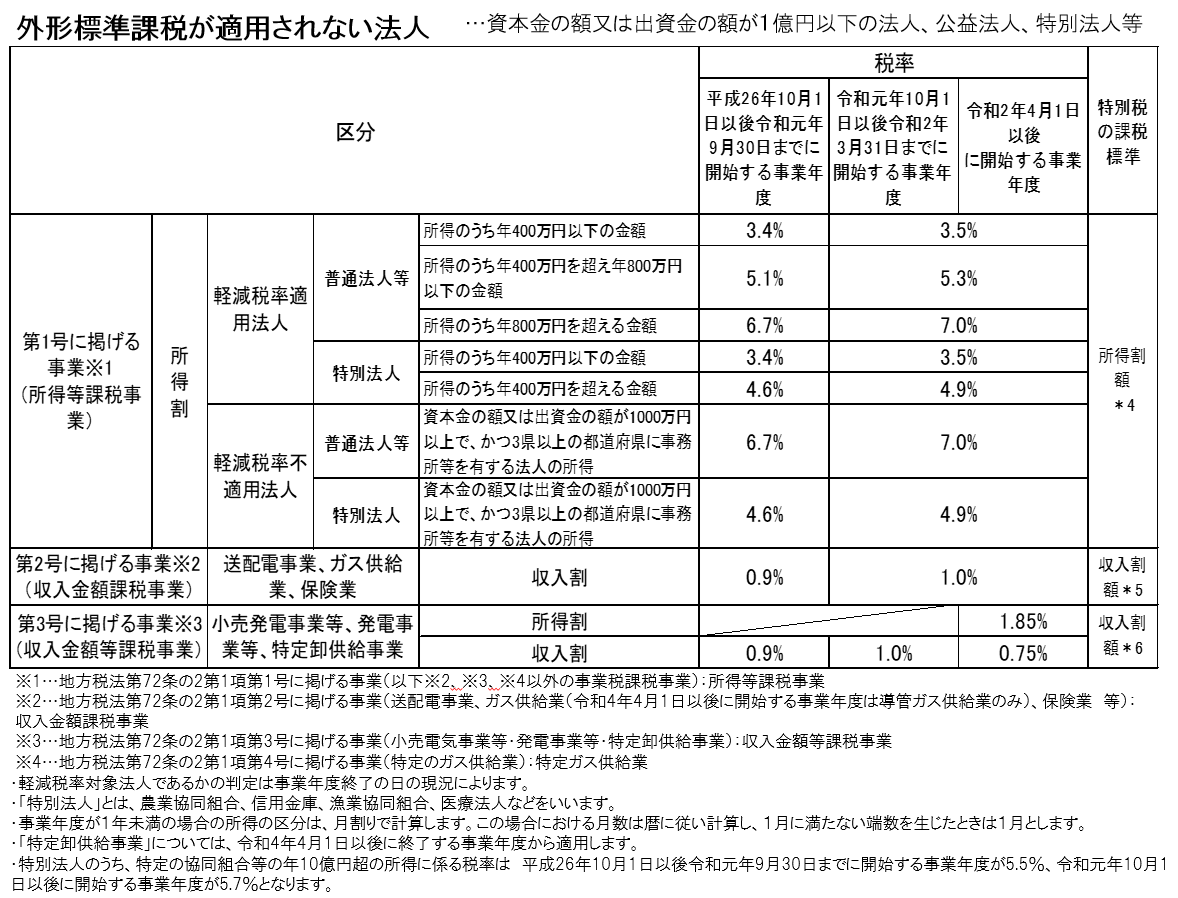

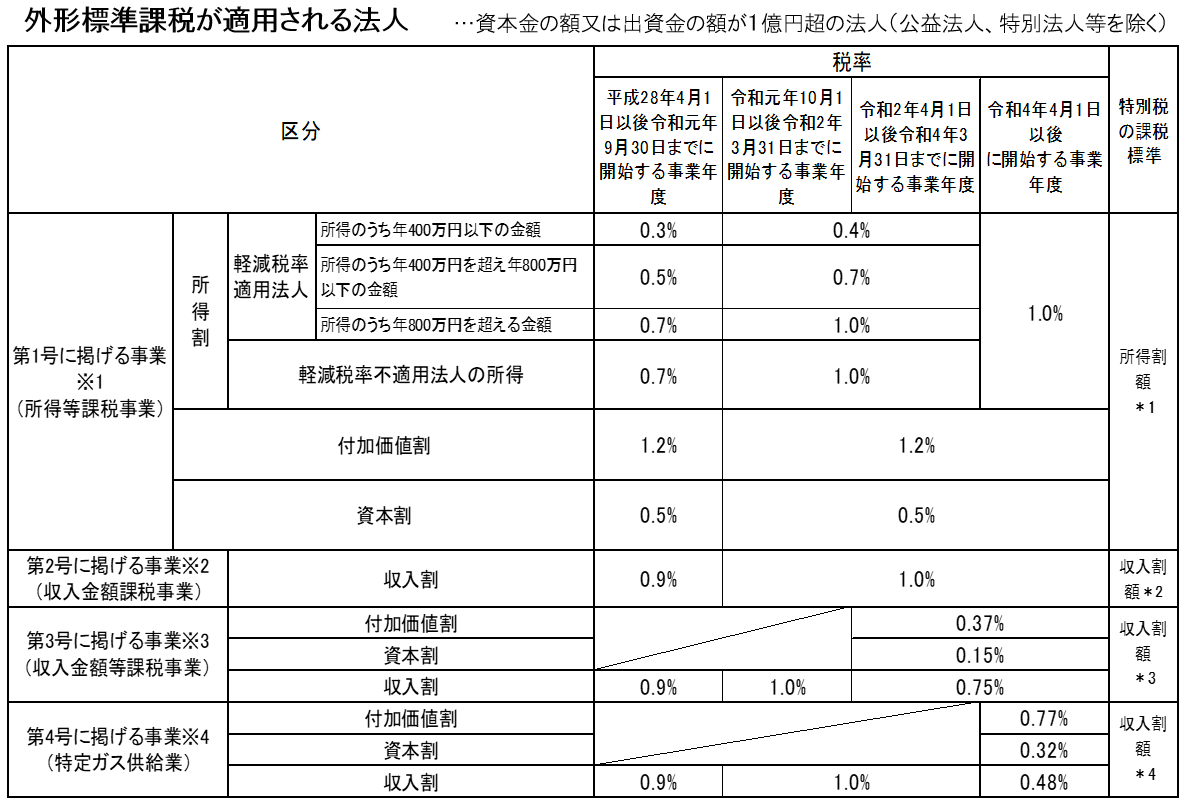

納める額

上記の表拡大版

非外形標準課税対象法人の表 [その他のファイル/165KB]

●平成22年10月1日以後に解散する法人については、清算所得課税を廃止し、通常の所得課税に移行します。

●付加価値額とは、報酬給与額 [PDFファイル/20KB]・純支払利子 [PDFファイル/16KB]・純支払賃借料 [PDFファイル/12KB]による収益配分額と単年度損益との合計額をいいます。

●資本金等の額とは、法人税法に定める資本金等の額又は連結個別資本金等の額をいいます。 (平成27年4月1日以後に開始する事業年度から、資本割の課税標準である資本金等の額が資本金及び資本準備金の合計額に満たない場合は当該合計額を資本割の課税標準とします。詳細は平成28年度税制改正について(外形標準課税関係) [PDFファイル/1.29MB]をご覧ください。

- ●新しい公益法人制度における法人事業税の取扱いは、こちらの新しい公益法人制度における法人県民税と事業税及び地方法人特別税又は特別法人事業税の取扱いについて [PDFファイル/79KB]をご覧ください。

申告と納税 [PDFファイル/18KB]

法人の県民税と同時に申告して納めます。

納税の期限等については、法人の県民税と同様です。

○2以上の都道府県に事務所、事業所をもっている法人は、事業の種類によって課税標準の総額を、次の基準により関係都道府県ごとにあん分計算し、そのあん分計算した額を課税標準として算定した税額を申告して納めます。

| 法人の種類 | 分割基準 | ||||

| 電気供給業 | 発電事業 | 4分の3を発電所用の固定資産の価額 4分の1を事務所等の固定資産の価額 |

|||

| 送配電事業 | 4分の3を発電所に接続する電線路の送電容量 4分の1を事務所等の固定資産の価額 |

||||

| 小売電気事業 | その他の事業と同じ | ||||

| ガス供給業・倉庫業 | 事務所等の固定資産の価額 | ||||

| 鉄道・軌道事業 | 軌道の延長キロメートル数 | ||||

| 製造業 | 従業者数 | ||||

| その他の事業 | 2分の1を事務所等の数 2分の1を従業者数 |

||||

●固定資産の価額、軌道の延長キロメートル数、従業者数は、事業年度終了の日現在によります。

●資本金の額又は出資金の額が1億円以上の製造業を行う法人の工場の従業者数は、5割増として計算します。

(注)資本金の額又は出資金の額が1億円以上の法人及び保険業法の規定による相互会社の本社の従業者数は2分の1として計算する取扱いは、平成17年4月1日以後に開始する事業年度から廃止されています。

確定申告書の提出期限の延長

会計監査人の監査を受けるなどの理由により決算が確定せず、確定申告書の提出期限までに、その提出ができない常況にある場合等は、その旨の承認申請書を提出 し承認されれば以後事情の変更がない限り、継続して確定申告書の提出期限が原則として1か月(連結申告法人の場合は2か月)延長されます。

外形標準課税について

平成16年4月1日以後に開始する事業年度から、資本金の額又は出資金の額が1億円を超える普通法人については、法人事業税に外形標準課税が適用されます。詳しくは、こちらの法人事業税における外形標準課税について [PDFファイル/737KB]をご覧ください。その他、外形標準課税制度についてお知りになりたい方は、総務省ホームページをご覧ください。

※平成27、28年度税制改正により、外形標準課税対象法人の法人事業税・地方法人特別税の税率等について改正が行なわれました。詳しくは、平成28年度税制改正について(外形標準課税関係) [PDFファイル/1.29MB]をご覧ください。

※令和6年度税制改正により、外形標準課税の適用対象法人の見直しがされました。詳しくは、令和6年度税制改正について(外形標準課税の適用法人の見直し) [PDFファイル/263KB]をご覧ください。

電気供給業に係る課税方式等について

令和2年4月1日以後に開始する事業年度から、電気供給業のうち小売電気事業等及び発電事業等を行う法人については、法人事業税の課税方式等の見直しがされました。

詳しくはこちらをご覧ください。 [PDFファイル/956KB]

電気供給業のうち小売電気事業等及び発電事業等(地方税法第72条の2第1項第3号に掲げる事業)と所得等課税事業(同法同条同項第1号に掲げる事業)とを併せて行っている場合、原則として、それぞれの事業ごとに経理を区分して課税標準額及び税額を算定することとされています。

ただし、従たる事業(売上金額が小さい方の事業)の売上金額が、主たる事業(売上金額が大きい方の事業)の売上金額の一割程度以下である場合は、従たる事業の売上金額を主たる事業の売上金額に含め、主たる事業の課税方式よって申告しても差し支えありません。

主たる事業の売上金額に対する従たる事業の売上金額が一割程度以下であるか、また、主たる事業と従たる事業の経理を区分する場合における「あん分率」(売上金額合計額に対する従たる事業の売上金額の割合)を用いて所得を算定する場合は、こちらのあん分計算の要否判定表 [Excelファイル/2.09MB]により算定し、申告書に添付してください。

一定の農事組合法人に係る課税標準の算定等について

当県では、平成24年3月31日以後に終了する事業年度から、地方税法第72条の4第3項に規定される農業が非課税となる農事組合法人に係る課税標準の算定等についての取扱いを定めました。

詳しくは、こちらの一定の農事組合法人に係る法人事業税の課税標準の算定方法等について [PDFファイル/372KB]をご覧下さい。

地方法人特別税、特別法人事業税とは

-

・地方法人特別税(国税)とは

平成20年度の税制改正により、地域間の税源偏在を是正するため、税制の抜本的改革が行われるまでの間の暫定措置として、法人事業税(所得割・収入割)の税率を引き下げるとともに地方法人特別税が創設されました。平成20年10月1日から令和元年9月30日までの間に開始する事業年度について課税されます。

-

・特別法人事業税(国税)とは

-

平成31年度税制改正により、地域間の財政力格差の拡大、経済社会構造の変化等を踏まえ、県内総生産の分布状況と比較して大都市に税収が集中する構造的な課題に対処し、都市と地方が支え合い、共に持続可能な形で発展するため、特別法人事業税が創設されました。令和元年10月1日以後に開始する事業年度から課税されます。

-

納める人

地方法人特別税・特別法人事業税ともに、法人事業税(所得割・収入割)を納める法人 です。

-

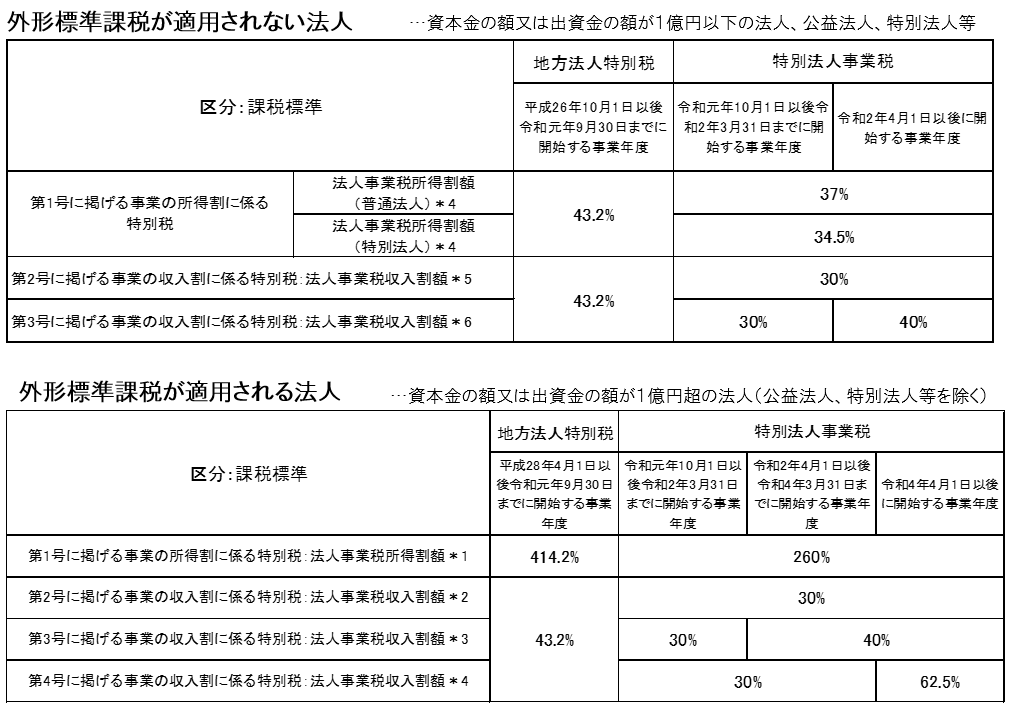

納める額

-

- (注)基準法人所得割額・基準法人収入割額は、法人事業税額のうち、標準税率により計算した所得割額・収入割額をいいます。

- 上記の表拡大版

- 特別税税率表 [その他のファイル/73KB]

-

申告と納税

地方法人特別税・特別法人事業税ともに、法人県民税・法人事業税と同時に申告して納めます。

-

地方法人特別税・特別法人事業税ともに、納税の期限等については法人県民税・法人事業税と同様です。

-

内容についてのお問い合わせ・書類の送付先

大分県税事務所 課税第一課 事業税第一班(097-506-5773)

*大分県における法人二税課税は一括して大分県税事務所が行います。